資產市場說( Assets Market Approach to the Exchange Rate Determination)

資產市場說概述70 年代初期,在全球性固定匯率制度崩潰和各國金融市場已高度發達的背景下,不少經濟學家發展出了一種新的匯率決定學說。www.emoneybtc.com由於這種學說側重於從金融市場均衡這一角度來考察匯率的決定,因此,被稱為資產市場說或金融市場投資組合說(Portfolio Balance)。

資產市場說的理論淵源可以追溯到50—60 年代,但在70 年代眾多資產市場說的論述中,美國普林斯頓大學教授布朗森(W.Branson)可稱是最早、最系統和最全面地闡述了資產市場說。因此,他可以被看作是資產市場說的主要代表人物之一,盡管他的學說本身並不十分成熟。

資產市場在短期匯率決定中的作用匯率既是商品和勞務的相對價格,又是貨幣的相對價格。但商品和勞務市場的調整速度較慢,匯率變化只有通過一段時滯後,才反饋到貿易和投資(商品和勞務的生產、流通和交換)的決策中。因此,在考慮匯率的決定時,有益的做法是將匯率與利率歸為一類,視為貨幣的價格來加以對待。

資產市場說的理論內容資產市場論亦稱資產市場決定匯率論,主要包括以下幾種:

貨幣學派的匯率理論由貨幣學派的金融專家賈考伯·弗蘭克兒(Jacob A·Frankel)和哈裡·約翰遜(Harry G·Johnson)等人在其著作《匯率經濟學》中提出來的。

核心思想:

是一種從中短期的角度分析匯率決定與匯率變動的理論。

強調貨幣市場和貨幣存量的供求情況對匯率決定的影響。認為匯率的決定由各國貨幣存量的供求引起。匯率決定於貨幣市場的均衡而非商品市場的均衡;匯率的變化由兩國貨幣供求關系的相應變化而引起;從長期來看,承認購買力平價理論,即過多的貨幣供應所引起的通貨膨脹,必然使該國貨幣匯率下浮,從短期看,兩國金融資產的供求情況,即人們自願持有或放棄這些金融資產的情況決定匯率;國民收入與本幣匯率表現為正相關關系;國家宏觀經濟政策對匯率發揮著重要作用;強調合理預期對匯率變動的影響。

評價:

可取之處是強調了各種因素的相互關系與共同作用,克服了其他一些理論的片面性;強調任何影響外匯資產預期收益率或相對風險率的因素,都可能成為匯率變動的原因;強調金融市場對各種短期影響因素的反應比在長期因素來得更敏感與尖銳;強調預期對匯率的影響,物價水平變動在短期內可能比長期中對匯率的影響來得大。缺陷是未能回答貨幣供求平衡時,貨幣價值、匯率由何決定的問題以及未能考慮國際收支的結構因素對匯率的影響,尤其否認經常項目對匯率的重要作用。

射擊過頭理論又稱匯率超調模式(overshooting model)美國麻省理工學院教授魯迪格·多恩布茨(Rudiger Dornbush)於1976年提出的。

核心觀點:

在經濟運行中出現某些變化(如貨幣供給增加)的短期內,匯率將發生過度的調節,很快會超過其新的長期均衡水平,然後再逐步恢復到它的長期均衡水平上。這是因為,金融市場對外生的沖擊可立即進行調節,而商品市場則在一段時間後才能緩慢地進行調節。該學說同樣主張只有貨幣需求等於貨幣供給,貨幣市場才能達到均衡的貨幣主義學派觀點。

評價:

該理論是對貨幣分析法模型假定所有市場都能夠瞬時進行調節這一觀點的修正。

資產組合平衡理論產生於上世紀70年代中期。由勃萊遜(W·Branson)、霍爾特納(H·Halttune)和梅森(P·Masson)等人提出並完善。

核心觀點:

綜合了傳統的匯率理論和貨幣主義的分析方法,把匯率水平看成是由貨幣供求和經濟實體等因素誘發的資產調節與資產評價過程所共同決定的。它認為,國際金融市場的一體化和各國資產之間的高度替代性,使一國居民既可持有本國貨幣和各種證券作為資產,又可持有外國的各種資產。一旦利率、貨幣供給量以及居民願意持有的資產種類等發生變化,居民原有的資產組合就會失衡,進而引起各國資產之間的替換,促使資本在國際間的流動。國際間的資產替換和資本流動,又勢必會影響外匯供求,導致匯率的變動。

評價:

該理論是資產組合選擇理論的運用,在現代匯率研究領域占有重要的地位。該理論一方面承認經常項目失衡對匯率的影響,另一方面也承認貨幣市場失衡對匯率的影響,這在很大程度上擺脫了傳統匯率理論和貨幣主義匯率理論中的片面性,具有積極意義;同時它提出的假定更加貼近現實。

但該理論也存在明顯的問題:

(1)在論述經常項目失衡對匯率的影響時,只注意到資產組合變化所產生的作用,而忽略了商品和勞務流量變化所產生的作用;

(2)只考慮目前的匯率水平對金融資產實際收益產生的影響,而未考慮匯率將來的變動對金融資產的實際收益產生的影響;

(3)它的實踐性較差,因為有關各國居民持有的財富數量及構成的資料,是有限的、不易取得的。

資產市場說對匯率的決定資產市場說借用了傳統的利率決定學說的基本原理,來討論匯率的決定。私人投資者可持有貨幣(貨幣是一種不生利息的資產),也可用貨幣購買並持有某種資產(如政府債券)。在某種資產供應量既定的情況下,供求相等決定該種資產的均衡價格或收益率(利率)。如果某種資產的利率不在均衡點上,投資者將買或賣該種資產,直到均衡利率的達到。這種利率決定的模式,同樣可以被引用到匯率的決定上。

一國的資產種類,經歸納後可以分為三大類:貨幣(M)、本國貨幣表示的有收益的資產(B)、外國貨幣表示的有收益的資產(F)。一國私人投資者在某一時點上的財富(即資產總量)總量(W),可用w=M+B+eF 來表示。其中e 為直接標價法表示的外幣價格,即匯率。外幣資產(F)的累積,是通過國際收支中經常帳戶的順差達到的。本市資產(B,以政府債券為代表)的累積,主要通過政府債券的發行來達到。而貨幣(M)的累積,主要通過中央銀行購買政府的債券或融通政府的財政赤字來達到。

在任一特定時刻,若本國貨幣、本幣資產和外幣資產的供應量既定,本幣資產的利率r 和 外幣資產的匯率e 由各自的需求所決定。外幣資產的利率因不受本國貨幣、本幣資產和本國居民的外幣資產需求所影響,故為固定不變。在本國金融市場上,對各種資產的需求,在其它條件不變的假定下,取決於r、

外幣資產的匯率e 由各自的需求所決定。外幣資產的利率因不受本國貨幣、本幣資產和本國居民的外幣資產需求所影響,故為固定不變。在本國金融市場上,對各種資產的需求,在其它條件不變的假定下,取決於r、 和W 的水平。對本幣資產和外幣資產的需求同該種資產的利率和W 成正相關關系,同它種資產的利率成反相關關系。而對貨幣的需求則同兩種利率(r 和

和W 的水平。對本幣資產和外幣資產的需求同該種資產的利率和W 成正相關關系,同它種資產的利率成反相關關系。而對貨幣的需求則同兩種利率(r 和 )均成反相關關系。對三種資產的需求共同決定匯率e。由此我們可得資產市場說的基本模式。

)均成反相關關系。對三種資產的需求共同決定匯率e。由此我們可得資產市場說的基本模式。

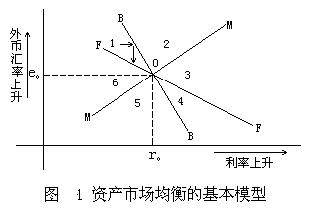

設縱軸表示匯率e,橫軸表示本幣資產的利率r。又設MM 表示貨幣需求等於供應的曲線,BB 為本幣資產需求等於供應的曲線,FF 為外幣資產需求等於供應的曲線。從每種資產的需求與利率(r)的關系可得MM、BB 和FF 曲線的斜率。貨幣需求中升,維持貨幣需求等於供應的利率也上升,得MM 曲線的斜率為正。本幣資產需求上升,其價格上升或收益率下降,礙BB 曲線斜率為負。當本市資產利率(r)上升,對本市資產的需求上升而對外幣資產的需求下降,得FF 曲線的斜率為負。又因為本幣資產需求對利率的反應相對更靈敏,而外幣資產需求對匯率的反應相對更靈敏,故BB 曲線比FF 曲線更陡峭一些。從圖1 中可以看到,由於MM、BB 和FF 是三條分別表示貨幣需求等於供應、本市資產需求等於供應及外幣資產需求等於供應的曲線,故它們的交點O 既表示均衡利率,又表示均衡匯率。在這一點上,我們稱資產市場達於均衡。

資產市場怎麼會達於均衡呢?即均衡利率和均衡匯率是怎麼達成的,又為什麼會同時達成呢?在回答這個問題前,要指出資產市場說未加說明但實際卻隱含著的三個重要前提。第一是三種資產市場均有相當程度的發育,對利率和匯率的變動十分敏感。第二是三個市場具有緊密的聯系,資金可以在三個市場之間自由移動,在市場進入方面沒有限制。第三是貨幣可以充分自由兌換。在這三個前提下,如果交易日之初的利率和匯率均不在點O上,比如在區域1 中(或區域2、3、4、5、或6 中,請自行類推),表示利率偏低匯率偏高。在利率偏低的情況下,私人投資者將改變他們的投資組合,出售本市資產以換取貸市,從而將利率右椎到BB 曲線。在匯率偏高的情況下,投資者將出售他們的外幣資產以換取貨幣,從而使匯率下移FF 曲線。在共有三種資產市場的條件下,由於W=M+B+eF,因此,任何兩種資產市場達於均衡時,第三種市場也必同時達於均衡。故此,投資者在資產市場上調動資金對其資產結構進行重新組合的行為,使利率和匯率達於均衡。

資產供應和利率及匯率的變動以上分析僅限於從需求方面來討論均衡利率和均衡匯率的達到,而假定供應是不變的。接下來分析供給量變動對利率和匯率的影響。供給量變動有兩種情況,一種是“絕對量”的變動,另一種是“相對量”的變動。絕對量變動是指一種(或兩種)資產的供給量增加(或減少)而其它資產的供給量不變,相對量變動是指兩種不同資產之間的互換,從而使一種資產的供給量增加而另一種資產的供給量相應地減少,私人投資者的資產總量不變。這兩種情況所產生效應分別為總量效應和替換效應。下面先以供給量增加為例來逐一討論總量效應。

貨幣供應量增加是因為中央銀行融通了政府的財政赤字隨著貨幣供應增加,投資者將會用增加的(部分)貨幣來購買本幣資產和外幣資產,以便重新平衡他們的資產組合。若本幣資產和外幣資產供給量既定,則由貨幣供給增加而導致的本外幣資產需求上升,會推高本外幣資產的價格,使匯率e 上升和收益率r 下降。

本幣資產供應的增加是政府增發債券以彌補財政赤字的結果。本幣資產供應增加的後果之一是其價格下跌、收益率上升。至於對匯率的影響,具有兩重性。一方面,本市資產供應的增加具有擴大財富w 的作用,導致總需求增加,對外幣資產需求亦相應增加,從而匯率e 上揚;另一方面,其收益率r 上升又會相對削弱對外幣資產的需求,從而使e 下降。因此,本市資產供應增加對匯率的影響比較難以判斷。

外幣資產供應增加來自於經常帳戶盈余,它傾向於推低外幣資產價格,使e 下降。經常帳戶盈余若結售給政府,將引起貨幣供應量增加,從而利率r 受其影響。但是在這裡,我們的假定是經常帳戶的盈余僅僅導致外幣資產存量的增加,故利率r 不變。

替換效應大多由中央銀行的貨幣政策操作引起。現以擴張性貨幣政策操作為例,中央銀行在公開市場上售出貨幣,買進本市資產或外幣資產,則本市資產需求增加、價格上揚、利率r 下降;相應地,外幣資產需求增加、價格上揚、匯率e 上升。

以上講的是資產市場上短期均衡匯率的達到以及資產供求變化對匯率的影響,我們把這些敘述的結果歸納一下可得表2-9。從短期來講,均衡匯率由三種資產市場供求相等的交叉點決定。匯率同利率有密切的聯系。資產總量和貨幣政策可以改變匯率和利率,引起匯率和利率的反向運動,這是要點一。其次,貨幣供應量通過金融市場對匯率的影響要比通過相對物價和購買力平價對匯率的影響快得多。因此,從短期看,匯率是資產選擇決定的,而不是相對物價或購買力的對比決定的。最後,經常帳戶盈余導致外幣資產存量增加,進而導致外幣匯率下降。反之,經常帳戶赤字導致外幣資產存量減少,外幣匯率上升,本市匯率下降。這三點,既是短期均衡匯率決定學說的概括,又是長期均衡匯率決定學說的基礎。

表2-9 資產存量變動對短期均衡匯率和短期均衡利率的影響

以上論述的是短期均衡匯率的決定。但資產市場說關於匯率決定的學說,並沒有到此為止。在某一特定的時點上,當匯率e 和利率r 達於均衡時,經常帳戶可能為順差,也可能為逆差。在浮動匯率制度和政府不干預外匯市場的情況下,經常帳戶的順差(逆差)意味著資本帳戶的逆差(順差),同時又意味著外幣資產存量的增加(減少),這反過來又影響到匯率,使匯率下降(上升)。這種不斷的反饋過程,對匯率產生不間斷的影響,從而形成對匯率的動態調節,直到外幣資產存量不再增加(減少),即經常帳戶差額為零。這樣,資產市場說便從短期匯率決定的學說延伸到了長期匯率決定的學說。

所謂長期均衡匯率,即經常帳戶達於平衡時的MM 曲線、BB 曲線和FF 曲線的交叉點。資產市場選擇能否使短期均衡匯率切近長期均衡匯率,關鍵在於外幣資產增加(減少)能否減少(增加)經常帳戶盈余。如前所述,外幣資產增加(減少)會導致匯率e 下降(上升),那麼,當馬歇爾一勒納條件成立時,經常帳戶盈余將減少,從而資產市場對短期均衡匯率的動態調節能最終使它切近長期均衡匯率。這裡要指出的是,在馬歇爾。勒納條件成立的情況下,資產市場通過外幣資產存量變動對短期均衡匯率的動態調節,與相對物價對比和購買力平價調節有兩點區別。第一,相對物價對比和購買力對比是指物價水平調節匯率,使匯率達於均衡;而資產市場的動態調節是指短期均衡匯率調節經常帳戶,使經常帳戶達於平衡從而短期均衡匯率切近長期均衡匯率。第二,資產市場的動態調節會使短期均衡匯率暫時性地調節過頭,稱為Overshoot。產生暫時性調節過頭的原因是資產選擇中存在的慣性。

資產市場說的存在問題(1)在論述經常項目失衡對匯率的影響時,只注意到資產組合變化所產生的作用,而忽略了商品和勞務流量變化所產生的作用;

(2)只考慮目前的匯率水平對金融資產實際收益產生的影響,而未考慮匯率將來的變動對金融資產的實際收益產生的影響;

(3)它的實踐性較差,因為有關各國居民持有的財富數量及構成的資料,是有限的、不易取得的。

建設智慧城市過程中面臨哪些問題?數據孤島、信息安全隱患、路徑認知難以統一等是現階段智慧城市項目繞不開的難題。如何解決這些問題?或許區塊鏈是

Zilliqa是一個主打分片技術的高性能基礎公鏈項目,旨在解決交易速度與擴展性問題,以滿足諸如電子廣告、支付、共享經濟和產權管理等業務必要

當區塊鏈應用尚未大規模落地時,區塊鏈自媒體正呈爆發之勢。 過去的一個月,區塊鏈和數字貨幣幾乎每天都是創投科技圈的熱門話題,以至於監管

如果說區塊鏈與物聯網和大數據等其他的數字技術有什麼不同之處的話,那麼數字貨幣算是一個非常獨特的存在,它所形成的這個新型金融市場,決定了就算

據了解,應用服務層是區塊鏈獲得持續發展的動力所在,分為1.0、2.0、3.0三個階段的應用。可編程貨幣:區塊鏈1.0應用可編程貨幣,即以比

外_匯_邦 WaiHuiBang.com 對於多數外匯玩家來說,炒短線是夢寐以求的境界,如果哪天自己也能駕馭短線的節奏,不僅賺錢快速,而且還

我們在之前說過,價格從理論上來說應該精確的反映出所有有效的市場信息。不幸的是,對交易者來說,這遠沒有那麼簡單。市場並不能簡單的反映出所有的信

黃金期貨手續費1手固定10元。黃金期貨保證金比例du6% , 1手保證金19200元。計算方法: 1手保證金=

最佳答案: 你這種想法是很危險的,造個假的通訊錄不僅會留下嚴重的信用污點,還有可能會涉及到貸款詐騙罪

最佳答案: 低成本的創業項目其實也很多,比如:1、燒烤攤、煎餅攤像燒烤攤、煎餅攤這類的小攤子投入成本