在世界經濟面臨風險、股市下跌時,儲備貨幣和瑞士法郎更受青睐

為何要進行外匯對沖

投資者持有外匯的原因可以直觀地分為兩類:一類是滿足風險管理的需求;另一類是滿足投機需求。www.emoneybtc.com

由於外匯波動率高,且在不加入槓桿的情況下收益並不可觀,投資者一般不會直接持有外匯,更多的是通過投資他國的股票或者債券等資產間接持有外匯。

在間接持有外匯的情況下,投資者的收益包含兩個部分:一是通過投資他國資產獲得的超額收益,二是由外匯升值或貶值產生的收益。在投資他國資產時,投資者若不願意承受相關的外匯風險,就需要進行對沖。

例如,持有一只未經對沖的外國股票,相當於持有與該股票頭寸同等價值的外匯多單。相反,充分對沖之後相當於外匯零倉位。本文展示投資者在投資主要工業國——英國、澳大利亞、加拿大、日本、瑞士等的資產時,以最小化其外匯風險為目的的風險對沖行為。從中可以發現,投資者在最小化其外匯風險的過程中,對於不同特征經濟體的貨幣采取了差異化的對沖策略。

實際上,外匯對沖需求還具有更加豐富的外延,其中包括因投資國內名義投資品種而產生的外匯對沖需求。投資國內名義投資品種也需要進行外匯對沖,是因為從真實收益的角度看,在通脹趨勢不確定的情況下,沒有任何一項名義投資品種是無風險的。短期內,這種對沖需求在發達國家並不太大,但在新興市場國家等通脹水平不穩定的國家,外匯對沖則顯得十分必要。長期來看,外匯對沖就顯得更加必要。

儲備貨幣匯率與全球股市走勢負相關

他國資產的類型十分豐富,其中最主要的是證券化的品種——股票、債券等。同時也有一些交易並不那麼便捷的對象,例如房地產和實體企業等。為了考察的便利,我們將目標放在股票投資上。之所以這樣,是因為股票作為一種投資標的,具有較為明顯的順周期性,其價格走勢能夠較好地反映經濟形勢。另外,股票價格能夠較為完整和便捷地獲得。

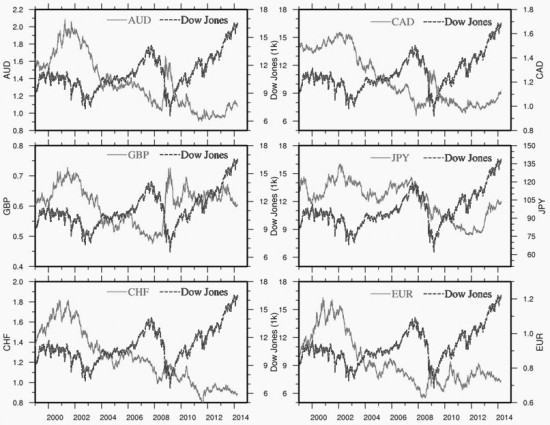

投資他國股票而選擇外匯對沖策略時,首先需要厘清各種貨幣與股票市場的關系。根據Campbell等人在2010年的研究成果,所選的7種貨幣與股票市場的關系一字排開,一端是澳大利亞元和加拿大元,它們與股票市場正相關;另一端是歐元和瑞士法郎,它們與股票市場負相關;中間是英鎊、日元和美元,其中英鎊和日元更接近澳大利亞元和加拿大元,美元更接近歐元和瑞士法郎。

體現上述特征的典型例子是,在2007年7月至2009年3月道瓊斯指數從13649.97點下跌至6763.29點過程中,澳大利亞元、加拿大元和英鎊三種貨幣對美元匯率分別從1.163、1.05和0.4962上升至1.583、1.3012和0.7259。在此期間,這三種貨幣對美元的貶值幅度分別為36.11%、23.92%和46.29%。同期,瑞士法郎和歐元對美元或者升值,或者輕微貶值,變化幅度小於10%;而日元對美元匯率從123.41下降至98.85,升值幅度達到19.90%。

日元匯率之所以在上述時期出現反常走勢,是因為其作為套息交易中的融資貨幣,在經濟下行、全球風險承受能力變弱時期,回歸安全資產導向,使得套息交易倉位大幅降低,進而推動日元升值。套息交易倉位的大幅降低,意味著日元空單的大量平倉,這會促使日元上漲。

忽略日元的異常表現,上述貨幣匯率的表現,與對應的國家或地區在經濟上的特性有關。

美元、歐元是典型的儲備貨幣。IMF最新的COFER數據顯示,2013年四季度,美元和歐元在外匯儲備中的占比分別為61.2%和24.4%,規模分列前兩位。當全球經濟面臨風險、股票市場出現下跌時,市場對主要儲備貨幣的需求便會更加旺盛,因此這類貨幣匯率走勢與全球股票市場表現出負相關性。

瑞士法郎由於其特殊的金融作用,表現出與美元和歐元類似的特性。而澳大利亞和加拿大是典型的依靠資源的經濟體,由於大宗商品價格走勢與股市一樣具有明顯的順周期性,這兩個經濟體貨幣的走勢與全球經濟形勢即股票市場走勢呈正相關性。

由於上述貨幣與全球經濟周期的關聯性有所不同,投資者在投資不同國家的資產時,所使用的對沖策略也會存在差異。當一個投資者購買了上述國家的股票之後,其對沖的程度可以有以下幾種:一是過度對沖,若其持有的他國股票資產價值為1美元,對沖的合約價值超過1美元;二是完全對沖,即采用價值為1美元的合約進行對沖;三是不完全對沖,即采用價值小於1美元的合約進行對沖。

以一個美國投資者為例,當其投資了歐元區國家和瑞士的股票,則傾向於選擇不完全對沖。也就是說,持有歐元及瑞士法郎的風險敞口。由於歐元區國家和瑞士的貨幣與股票市場負相關,且負相關程度高於美元與股市,當股市下跌時,歐元和瑞士法郎傾向於升值,投資者願意持有一定的歐元和瑞士法郎多頭頭寸。

而如果該投資者分別投資了澳大利亞、加拿大、英國和日本的股票,則傾向於過度對沖。由於上述國家貨幣與股市正相關,當股市下跌時,上述國家貨幣也表現為貶值,持有超過股票價值的上述貨幣空單,對整體收益具有正面影響。

2010年,Compbell等人利用1975—2005年的數據對上述邏輯進行了驗證。以美國投資者投資另外6個市場的股票為例,其對沖行為如圖4所示:投資歐元區國家和瑞士的股票,選擇不完全對沖,分別持有相當於股票價值對應貨幣的52%和43%的多單;投資澳大利亞、加拿大的股票,則會持有相當於股票價值對應貨幣的29%和96%的空單。日本和英國的數據有悖於上述邏輯,但由於日本的統計結果不具有統計顯著性,英國的統計結果僅在10%的水平具有統計顯著性,因此忽視。

利差是否會影響對沖行為

我們知道,不同的貨幣之間存在利差,那麼在不同貨幣間進行套息交易能否獲得利潤呢?套息交易是指出售低利率貨幣(融資貨幣),買入高利率貨幣(投資貨幣)的投資行為。根據無拋補利率平價(Uncovered Interest Rate Parity,簡稱UIP),在資本充裕且能夠在國際間充分流動的情況下,套息交易並不會帶來超額收益,因為由利差產生的收益會被高利率貨幣的貶值所抵消。然而實際上,高利率貨幣並不一定貶值,反而可能表現出一定程度的升值。這種對UIP理論的偏離被稱為外匯遠期溢價之謎(Forward Premium Puzzle,FPP)。

由於由利差導致的高利率貨幣匯率攀升不會迅速被糾正,FPP的存在使得通過套息交易獲得利潤成為可能。當然,匯率的攀升不會永無止境,套息交易也存在一些風險特征。Frahi和Gabaix於2008年提出,高利率的貨幣暴露在經濟危機風險之下。而Lustig和Verdelhan在2007年通過研究包含新興經濟體貨幣的樣本發現,高利率貨幣對美國的消費增長更加敏感。顯然,經濟危機與美國的消費增長存在著某種關聯。同時,反映風險承受能力的VIX指數異常升高導致套息交易利潤損失(Brunnermeier,2008)的觀點也與上述兩個研究成果存在一致性。

雖然套息交易存在潛在的利潤損失風險,但既然套息交易在較長時期內有利可圖,在觀察外匯對沖行為時,就需要考慮外匯對沖是否同時也伴隨著套息交易,即利差是否會影響外匯對沖的行為。

前述貨幣在1999—2012年期間的3個月倫敦銀行間拆放利率平均值是:美元2.8%、澳大利亞元5.33%、英鎊3.85%、加拿大元2.99%、歐元2.67%、瑞士法郎1.26%、日元0.29%。如果在外匯對沖中,投資者願意同時使用一個套息交易策略以獲得超額收益,那麼投資者便願意持有更多的澳大利亞元、英鎊和加拿大元。這與相關結論——由於此3種貨幣與股票市場走勢正相關而使得投資者希望賣空它們以規避風險有所背離。

Compbell等人2010年的研究成果認為,具有無條件高利率的發達經濟體貨幣在某種意義上具有相對於全球股票市場更高的beta,但是利率短暫偏高的貨幣則不具備這一特征。因此,出於規避風險的考慮,投資者在進行外匯對沖的過程中不會執行一個無條件的套息交易,但是會執行一個有條件的套息交易,即投資那些暫時具有高利率的貨幣。投資者在外匯對沖中對套息交易的這一選擇,或許能夠解釋上述背離。

(作者單位:廣發期貨)

電子證據的獲得具有時效性,需要在侵權行為發生後的較短時間內被固定。電子證據基本屬於中心式存儲模式。這種存儲模式容易出現合謀篡改、黑客攻擊、

據了解,一個合理的解釋是物聯網的發展。在未來,我們會擁有越來越多的傳感器和智能硬件,這些傳感器和智能硬件不斷收集物理世界裡的信息,機器之間

前言:對區塊鏈未來走向的不同判斷,會直接影響不同人的投資決策。有人認為是大熊,還沒到底,會持續很長時間,需要非常謹慎。有人則認為現在已經調

近日,由普華永道和唯鏈(VeChain)聯合發布的《2018年中國區塊鏈非金融應用市場調查報告》顯示,區塊鏈技術最有應用前景的領域前三名分

制圖/褚林12月14日,2020雄安區塊鏈論壇暨雄安區塊鏈底層系統(1.0)發布會在雄安市民服務中心舉行,這意味著國內首個城市級區塊鏈底層

當“香草”一詞被用於形容期權時,它是指期權結構較為簡單,或者至少不如其他期權交易類型復雜或“奇異&rdq

什麼是換手率?如何計算?換手率是指在一定時間內市場中股票轉手買賣的頻率,是反映股票流通性的指標之一。計算公式為:換手率=(成交股數/當時的流

外_匯_邦 WaiHuiBang.com 雖然實盤比之保證金模式少了些許暴利的可能,但是這並不妨

最佳答案: 余額寶的收益就是算日復利的。舉個例子,目前余額寶的七日年化為2.3%,換算成日利率是2.

最佳答案: 口碑高溫補貼僅限通過口碑手機客戶端在門店人氣值大於75分的美食、休閒娛樂、麗人、親子等商